Transforme sua empresa

A escolha do regime depende do faturamento, atividade e margem de lucro da empresa. Os principais regimes são:

Simples Nacional: indicado para micro e pequenas empresas com faturamento até R$ 4,8 milhões/ano.

Lucro Presumido: regime simplificado para empresas com faturamento até R$ 78 milhões/ano.

Lucro Real: obrigatório para empresas maiores ou que precisam contabilizar o lucro real peculiarmente.

O contador ajuda a analisar qual regime traz menor carga tributária e mais vantagens conforme o perfil da empresa.

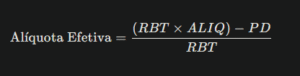

O imposto é calculado com base na receita bruta acumulada dos últimos 12 meses. Utiliza-se a fórmula:

RBT = Receita Bruta dos últimos 12 meses

ALIQ = Alíquota do anexo correspondente

PD = Parcela a deduzir

Multiplicando essa alíquota efetiva pela receita do mês, obtém-se o valor do imposto a pagar.

Para migrar do MEI para ME (microempresa) ou outro regime, é necessário:

Solicitar o desenquadramento do MEI no portal do Simples Nacional;

Atualizar o cadastro na Junta Comercial e outros órgãos;

Ajustar o recolhimento de impostos conforme novo enquadramento tributário;

Recomenda-se orientação contábil para evitar erros no processo.

Simples Nacional: Vantagens incluem menor burocracia e recolhimento unificado. Limitações no faturamento e atividades.

Lucro Presumido: Tributação simplificada pela presunção de lucro, boa para empresas com margem de lucro maior que a presumida.

Lucro Real: Apuração com base no lucro efetivo, indicado para empresas com margens variáveis. Mais complexo, mas pode gerar economia em certas situações.

Cadastrar a empregada no eSocial Doméstico (obrigatório);

Formalizar contrato de trabalho conforme CLT;

Efetuar o recolhimento de INSS, FGTS, férias, 13º salário e demais encargos;

Cumprir a legislação para garantir direitos trabalhistas e evitar problemas legais.

Direitos: Salário mínimo, jornada definida, pagamento de horas extras, 13º salário, férias remuneradas, FGTS, seguro-desemprego, licença-maternidade, entre outros.

Deveres: Cumprir horários, respeitar normas, utilizar equipamentos de proteção, colaborar com o ambiente de trabalho e respeitar colegas e superiores.

Simples Nacional (incluindo MEI)

PGDAS-D (Documento de Arrecadação do Simples Nacional – DAS):

Prazo: até o dia 20 do mês subsequente ao fato gerador (mês anterior).

Finalidade: cálculo e pagamento mensal dos tributos do Simples.DEFIS (Declaração de Informações Socioeconômicas e Fiscais):

Prazo: último dia útil de março do ano seguinte ao ano calendário.

Finalidade: declaração anual para comprovar recolhimentos do ano anterior.DASN-Simei (Declaração Anual do MEI):

Prazo: até 31 de maio do ano seguinte.

Aplicável apenas ao MEI.DCTFWeb:

Prazo: 15º dia útil do mês subsequente ao período de apuração.

Aplicável para débitos e créditos tributários federais e previdenciários.eSocial:

Prazo: 15º dia útil do mês subsequente, para informações de folha de pagamento e relação de trabalho.

Lucro Presumido e Lucro Real

ECD (Escrituração Contábil Digital):

Prazo: último dia útil de maio do ano seguinte.ECF (Escrituração Contábil Fiscal):

Prazo: último dia útil de julho do ano seguinte.DCTF (Declaração de Débitos e Créditos Tributários Federais):

Prazo: 15º dia útil do segundo mês subsequente ao fato gerador.DIRF (Declaração do Imposto de Renda Retido na Fonte):

Prazo: último dia útil de fevereiro de cada ano.GFIP/SEFIP:

Prazo: até o dia 7 do mês subsequente para informações da folha de pagamento.EFD-Contribuições (Escrituração Fiscal Digital):

Prazo: até o 10º dia útil do segundo mês subsequente ao fato gerador.

Obrigações Trabalhistas Comuns a Todos os Regimes

FGTS: até o dia 7 do mês subsequente.

INSS: até o dia 20 do mês subsequente.

CAGED (Cadastro Geral de Empregados e Desempregados): até o dia 7 do mês subsequente, se houver movimentação.

As obrigações acessórias são os deveres burocráticos que o contador presta para o governo em nome do cliente, além do pagamento dos impostos principais. Elas envolvem a entrega de declarações, emissão de documentos fiscais, escrituração contábil e fiscal, além do envio de informações trabalhistas e previdenciárias.

Principais obrigações acessórias que o contador presta para o governo em nome do cliente:

Declaração de Informações Socioeconômicas e Fiscais (DEFIS): Declaração anual que informa dados econômicos, fiscais e societários da empresa ao governo.

PGDAS-D (Programa Gerador do Documento de Arrecadação do Simples Nacional – Declaratório): Leitura e declaração mensal do faturamento para cálculo do imposto devido no Simples Nacional e emissão da guia de pagamento (DAS).

Emissão de Notas Fiscais: Controle e emissão das notas fiscais eletrônicas das vendas de produtos e serviços, conforme legislação estadual e municipal.

Escrituração de Livros Fiscais e Contábeis: Manutenção e organização de registros contábeis, livros fiscais, livro-caixa e documentos comprobatórios para fins de fiscalização.

Envio de Declarações Trabalhistas e Previdenciárias (eSocial, DCTFWeb, GFIP): Informações sobre a folha de pagamento, salários, INSS, FGTS, afastamentos, admissões e demissões, garantindo o cumprimento da legislação trabalhista.

Declarações de Retenção de Impostos (DIRF, EFD-Reinf): Das retenções feitas sobre pagamentos a terceiros.

Outras obrigações específicas conforme o regime e atividade da empresa: Como SPED Fiscal, ECF, ECD para empresas maiores.

Essas obrigações garantem que a empresa esteja em dia com a Receita Federal, Previdência Social, Secretarias da Fazenda e outros órgãos governamentais, evitando multas e penalidades. O contador atua como representante técnico, realizando as entregas com precisão e dentro dos prazos legais.

O contador responsabiliza-se pelos prazos e multas das obrigações fiscais dentro dos limites da relação contratual e das normas legais, atuando como preposto da empresa perante o fisco. Isso significa que ele age em nome do cliente e deve cumprir rigorosamente os prazos para entrega de declarações e documentos fiscais.

Como ocorre a responsabilidade do contador:

Responsabilidade civil: Segundo o artigo 1.177 do Código Civil, o contador responde por atos culposos (imprudência, negligência ou imperícia) que causem danos à empresa, como atrasos na entrega de obrigações acessórias ou erros que gerem multas. Embora a Receita cobre as multas da empresa, o contador pode ser cobrado internamente pelo cliente para reparar esses prejuízos.

Contrato e obrigações do cliente: Se o atraso for provocado pela falta de envio de informações ou documentos pelo cliente dentro dos prazos acordados, a responsabilidade pode recair sobre o cliente, desde que haja contratos claros estipulando as obrigações e prazos de cada parte.

Importância da comunicação e documentação: Manter registros claros da comunicação e das entregas feitas evita conflitos e ajuda a definir responsabilidades em caso de penalidades.

Responsabilidade penal: Se houver dolo do contador, como fraude, falsificação ou conivência com irregularidades, ele pode responder criminalmente com penas que vão desde multas até prisão.

Atualização e organização: O contador deve estar sempre atualizado sobre as obrigações fiscais e usar sistemas de controle para não perder prazos, minimizando riscos para o cliente e para si próprio.

De forma ética e responsável, o contador pode ajudar a reduzir a carga tributária da empresa através do planejamento tributário, que consiste em estudar e aplicar estratégias permitidas pela legislação para minimizar os impostos a pagar, sem cometer fraude ou evasão fiscal.

Como o contador pode ajudar na redução da carga tributária:

Análise do regime tributário adequado: Avaliação detalhada do faturamento, atividade e estrutura da empresa para escolher o regime (Simples Nacional, Lucro Presumido ou Lucro Real) que resulte na menor carga tributária legalmente possível.

Aproveitamento de incentivos, benefícios e deduções fiscais: Identificação de incentivos fiscais oferecidos pelo governo (setoriais, regionais, pesquisa e desenvolvimento, etc.) e aplicação de deduções legais para reduzir o valor dos tributos.

Planejamento e gestão tributária estratégica: Organização dos processos financeiros e contábeis para evitar pagamentos indevidos, antecipar impostos, e otimizar os fluxos de caixa com base em informações precisas.

Orientação sobre operações fiscais e contábeis: O contador orienta quanto à correta emissão de notas, escrituração e classificações contábeis que influenciem a carga tributária, em conformidade com a legislação vigente.

Atualização constante e conformidade legal: O contador acompanha alterações na legislação para aproveitar novas oportunidades legais de economia fiscal e evitar multas que aumentem o custo total.

Consultoria para decisões financeiras e empresariais: Auxilia gestores na tomada de decisões sobre investimentos, expansões e reestruturações com base no impacto fiscal esperado, aumentando a eficiência tributária da empresa.

Esse trabalho, sempre com base na elisão fiscal (redução lícita dos tributos), garante que a empresa pague apenas o que é devido por lei, contribuindo com o desenvolvimento saudável e sustentável, sem infringir obrigações fiscais.